阿纳达科石油公司(以下简称:阿纳达科)的收购方最终落定为美国西方石油公司(以下简称:西方石油)此次交易引起业界高度关注。5月5日,西方石油在对阿纳达科的收购战中,开出570亿美元的收购提案(现金比例78%),阿纳达科将获得每股59美元的现金和0.2934股西方石油股票。5月9日,全球石油巨头雪佛龙CEO Michael Wirth表示不会再提高其原500亿美元的收购提案(现金比例25%)。根据之前与雪佛龙的收购协议条款,阿纳达科向雪佛龙支付了10亿美元的终止费用,与西方石油签署最终收购协议。

美国资本市场回应

出于对此次收购可能溢价过高的考虑,5月9日,西方石油股价下跌6%,阿纳达科下跌3%,雪佛龙上涨4%。

西方石油CEO Vicki Hollub

但从规模方面来看,收购阿纳达科使得合并后的公司超过1000亿美元,西方石油从而跻身千亿行列。西方石油CEO Vicki Hollub表示,此次收购交易令人激动,将促进公司在石油和天然气领域成为全球领先的能源领航者;同时项目投资的高回报率将进一步促进其年生产率提高约5%。阿纳达科的LNG资产作为长期战略资产被全球几大石油觊觎,法国石油公司道达尔与西方石油签署协议,将以88亿美元的价格收购阿纳达科在非洲(包括阿尔及利亚、加纳、莫桑比克、南非)的LNG资产。来自美国巴菲特控制的Berkshire Hathaway公司将向西方石油投资100亿美元,进一步促进并购项目的推进。

阿纳达科CEO Al Walker

阿纳达科CEO Al Walker表明,非常高兴能达成此次交易,阿纳达科的股东获得了可观收益。

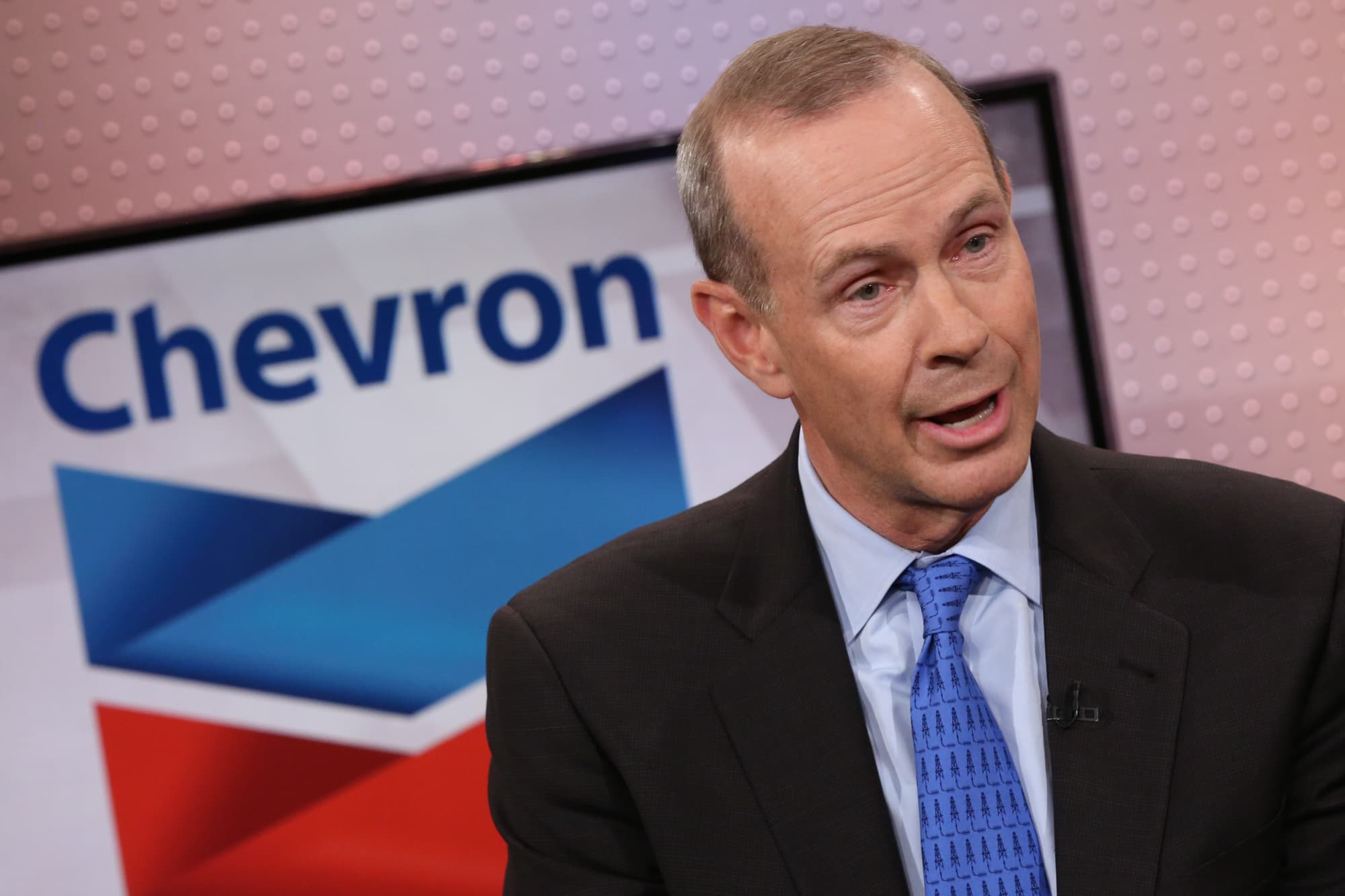

雪佛龙CEO Michael Wirth

雪佛龙CEO Michael Wirth谈到,此次交易与公司的战略协同十分契合,但是竞争需建立在成本考虑的基础上,公司不会为了一味促成交易而忽视成本和资本纪律,导致稀释回报率或损害股东的权益。在阿纳达科支付10亿美元终止费用后,雪佛龙计划将股份回购率提升25%,由每年40亿美元增加至50亿美元。

西方石油的挑战者基因

西方石油前CEO Armand Hammer

1957-1990年,世界石油史上的传奇人物Armand Hammer,带领西方石油在利比亚等发展中国家达成一系列大胆且冒险的交易,该公司也得以在上世纪“石油七姐妹”控盘的大环境下,成长为石油巨头。近年来,西方石油对全球生产率最高的油田——二叠纪盆地高度关注。阿纳达科在二叠纪盆地的区块面积是25万英亩,石油日产量是16万桶,西方石油公司在该地区拥有的270万英亩区块石油日产量为36.8万桶,而雪佛龙在该地区拥有的230万英亩区块原油日产量为15.9万桶。同时,阿纳达科在墨西哥湾深水资产的生产率不断提升,湾区的管道和港口建设也使得今后石油和天然气的出口更加便利。

《价值:对石油、金钱、能源的史诗级探索》的作者Daniel Yergin评论:“对于一个在加州中心山谷刚开始油井业务的公司来说,能够在全球石油行业高速变化的中心跻身于世界一流的行列,这是一次非凡的历练。”

雪佛龙继续推进二叠纪盆地的开发

二叠纪盆地

2018年,雪佛龙在二叠纪盆地的产出同比提升高达70%。尽管其CEO表示不会急于促成任何交易,但是下一步雪佛龙将考虑收购二叠纪盆地正在活跃的其他公司,包括Pioneer Natural Resources, Concho Resources 和 Diamondback Energy。由此可见,今后雪佛龙在行业表现可期。

收购交易完成后,西方石油与雪佛龙的精彩较量,油气行业不断迸发的新的火花,让我们继续拭目以待。